Transakcje bezgotówkowe: czym są i jak z nich korzystać bezpiecznie?

Transakcje bezgotówkowe to najczęściej wykorzystywana metoda płatnicza w życiu codziennym. Dotyczy to zarówno zwykłych zakupów w sklepie spożywczym, jak i co miesięcznie wykonywanych opłat za rachunki. Istnieje kilka metod płatniczych na wykonywanie transakcji bezgotówkowych. Warto korzystać z nich świadomie z zachowaniem bezpieczeństwa dla naszych oszczędności.

Transakcje bezgotówkowe należą do najczęściej wykonywanych operacji płatniczych w życiu codziennym.

Spis treści

Czym są transakcje bezgotówkowe?

Transakcje bezgotówkowe to wszystkie rodzaje płatności realizowane bez udziału fizycznej gotówki. W wyniku takie transakcji środki pieniężne przenoszone są z jednego rachunku bankowego na drugi w postaci cyfrowego zapisu. Na przestrzeni lat banki dostarczają co raz to nowocześniejsze formy transakcji bezgotówkowych jednocześnie udoskonalając i poprawiając bezpieczeństwo metod już dostępnych.

Rodzaje transakcji bezgotówkowych:

- Przelew internetowy

- Karta płatnicza

- Karta wirtualna

- Płatności zbliżeniowe urządzeniem mobilnym z NFC

- Płatności BLIK

Przelew internetowy

Przelew internetowy to metoda przekazania środków pieniężnych z jednego konta na drugie. Jest to oczywiście transakcja bezgotówkowa, w której pieniądze występują w formie zapisu cyfrowego. Dodatkowo możemy rozróżnić dwa typy przelewów:

Przelew wewnętrzny – między różnymi rachunkami tego samego klienta w jednym banku

Przelew zewnętrzny – między dwoma rachunkami w osobnych bankach (może być ten sam właściciel lub inny)

Przelewy internetowe są wygodne i szybkie, ponieważ można je zrealizować w dowolnym miejscu i o dowolnej porze za pomocą bankowości elektronicznej (bankowość internetowa w przeglądarce www oraz aplikacja mobilna). Tego typu transakcje są również bezpieczne, ponieważ banki stosują różne środki ochrony, takie jak uwierzytelnianie dwuskładnikowe, aby zapewnić bezpieczeństwo transakcji. Oczywiście bezpieczniejszą transakcją jest przelew wewnętrzy, ponieważ w przypadku

Przelewy internetowe są również często stosowane do płatności za zakupy online, regulowania rachunków i przekazywania pieniędzy między osobami fizycznymi. W przypadku wykonywania regularnych przelewów warto skorzystać z możliwości ustawienia zlecenia stałego lub polecenia zapłaty. Alternatywą do tych funkcji jest zapisanie kontrahenta do listy odbiorców, aby uniknąć każdorazowego wpisywania danych do przelewu

Karta płatnicza

Pierwsze karty płatnicze pojawiły się w Polsce wraz z transformacją ustrojową w 1989 roku, Już rok później jedna z największych na świecie organizacji płatniczych – Visa zawarła umowę z kilkoma polskimi bankami, ale to Bank Pekao S.A. wyemitował dopiero w 1991 roku pierwszą kartę bankomatową połączoną z kontem oszczędnościowym. Główną ideą powstania kart było właśnie zastąpienie gotówki w życiu codziennym.

Od tamtej pory wiele się zmieniło. Dostępność kart płatniczych wydawanych do kont bankowych oraz ich możliwości są nieporównywalnie większe z tymi pierwszymi plastikami. Obecnie w zależności od posiadanej karty możemy nią zapłacić za zakupy w sklepie, wypłacić środki z bankomatu, wpłacić je we wpłatomacie, zapłacić za zakupy w Internecie, czy zarezerwować hotel lub bilet lotniczy. Aby skorzystać z karty bankomatowej podczas zakupów stacjonarnych niezbędne będzie posiadanie przez sprzedawcę terminala płatniczego. Płatności można dokonać na 3 sposoby:

- Wkładając kartę do terminala

- Przeciągając kartę od strony linii magnetycznej

- Zbliżeniowo

Domyślnie w przypadku płatności zbliżeniowej transakcje o wartości powyżej 100 zł zabezpieczone są kodem PIN. Wsuwając kartę do terminala konieczne jest każdorazowe podawanie numeru PIN bez względu na kwotę transakcji.

Oto kilka podstawowych rodzajów kart płatniczych i ich funkcji:

Karty debetowe: są to najliczniej występujące karty powiązane z naszym rachunkiem bankowym, a płatności dokonywane nią bezpośrednio obciążają dane konto. Dodatkowo pozwalają na wypłaty gotówki z bankomatów oraz dokonywanie płatności w sklepach lub online. Karty debetowe są zwykle wydawane w ramach konta osobistego w złotówkach, ale dzięki funkcji wielowalutowej można je powiązać z kilkoma rachunkami prowadzonymi przez ten sam bank w innych walutach.

Karty kredytowe: umożliwiają dokonywanie płatności obciążając tym samym limit kredytowy udzielony nam przez bank. Możemy używać karty kredytowej do dokonywania zakupów i spłacać zadłużenie później w określonym terminie. Jeśli spłacamy całe zadłużenie w czasie tzw. okresu bezodsetkowego, to oddamy bankowi dokładnie tyle samo ile wydaliśmy. Karty kredytowe mogą również oferować dodatkowe korzyści, takie jak programy lojalnościowe, ubezpieczenia podróżne i inne bonusy.

Karty przedpłacone: to środki płatnicze podobne do kart debetowych, ale zamiast powiązania z naszym rachunkiem bankowym, mają wcześniej wpłaconą kwotę. Możemy doładować kartę przedpłaconą określoną kwotą i używać jej do płatności, aż do wyczerpania środków. Karty przedpłacone są przydatne dla osób, które nie mają konta bankowego lub chcą kontrolować swoje wydatki.

Karty płatnicze mają wiele zalet. Pozwalają na szybkie i łatwe dokonywanie transakcji bezgotówkowych, są akceptowane na całym świecie, a także zapewniają pewność i bezpieczeństwo, dzięki zastosowaniu zabezpieczeń, takich jak kod PIN lub autoryzacja transakcji. Karty płatnicze umożliwiają również monitorowanie i śledzenie historii transakcji, co ułatwia kontrolę nad wydatkami. Jeśli obawiamy się utraty kontroli nad środkami z konta w przypadku utraty karty do konta to możemy szybko ją zablokować w przypadku stwierdzenia jej braku.

Posiadanie karty debetowej, czy kredytowej nie zawsze jest bezwarunkowo darmowe. Banki mogą naliczaj dodatkowe opłaty za sam fakt ich posiadania. Zwykle jednak istnieją metody na uniknięcie tych kosztów poprzez spełnienie określonego warunku aktywności w poprzednim okresie rozliczeniowym (miesiącu).

Wirtualna karta płatnicza

Wirtualna karta debetowa to rodzaj karty płatniczej, która działa w środowisku online. Jest to wirtualny odpowiednik tradycyjnej, fizycznej karty debetowej, który można używać do dokonywania płatności online, ale nie ma fizycznego nośnika w postaci plastikowej karty.

Wirtualne karty debetowe są zwykle wydawane przez banki lub instytucje finansowe w ramach posiadanych usług bankowości internetowej. Poprzez zalogowanie się do naszego konta bankowego możemy za pośrednictwem bankowości internetowej lub aplikacji mobilnej wygenerować wirtualną kartę debetową (o ile jest w ofercie naszego banku).

Wirtualna karta debetowa jest zazwyczaj powiązana z istniejącym kontem bankowym. Podczas korzystania z wirtualnej karty debetowej zostaną pobrane środki z naszego konta i przypisane do karty. Możemy wybrać określoną kwotę, jaką chcemy przypisać do karty, a następnie używać jej do dokonywania płatności online.

Wirtualna karta debetowa może być używana do dokonywania płatności w sklepach internetowych i innych serwisach online, które akceptują płatności kartami płatniczymi, ponieważ posiada te same elementy, co jej fizyczny odpowiednik . Mowa tutaj o numerze karty, dacie ważności i kodzie CVV/CVC (trzy- lub czterocyfrowy kod bezpieczeństwa).

W kwestii bezpieczeństwa wirtualne karty płatnicze są często stosowane jako forma zabezpieczenia podczas dokonywania transakcji online. Zwłaszcza w przypadku stron internetowych, co do których nie mamy pełnego zaufania używanie tego typu środka płatniczego stanowi dodatkowe zabezpieczenie, ponieważ nie mają fizycznego nośnika, nie można ich skopiować lub kraść w tradycyjny sposób. Ponadto, niektóre wirtualne karty debetowe są jednorazowego użytku, co oznacza, że po jednej transakcji są automatycznie unieważniane, co dodatkowo zwiększa bezpieczeństwo.

Inną formą zabezpieczenia może być limit czasowy, po którym karty wirtualne przestają być ważne. Może to być określona liczba dni lub jednorazowa transakcja. Po upływie tego okresu karta przestaje być aktywna i nie można z niej dokonywać żadnych transakcji.

Wirtualne karty płatnicze są wygodnym rozwiązaniem do dokonywania transakcji bezgotówkowy zwłaszcza online, gdy nie chcemy ujawniać danych naszej tradycyjnej karty debetowej. Zapewniają one dodatkową warstwę ochrony i bezpieczeństwa. Zasady i funkcje wirtualnych kart debetowych mogą różnić się w zależności od banku który je wydaje. Przykładowo w ING Banku Śląskim kartę wirtualną można zamówić jednym kliknięciem. Jest to jednorazowy koszt 20 zł, po czym jej posiadanie przez 3 lata nie jest obciążone żadnym dodatkowym kosztem. Karta wirtualna w ING musi być zasilana z konta bankowego.

Płatności mobilne NFC

Dużą popularnością w ostatnich latach cieszą się płatności zbliżeniowe urządzeniami mobilnymi. Powodem tego jest między innymi fakt, że już podstawowe modele telefonów, czy zegarków typu smartwatch posiadają wymagany do tego typu transakcji bezgotówkowych moduł NFC. Także większość działających w Polsce banków umożliwia powiązanie kart płatniczych z aplikacjami płatniczymi jak Google Pay, Apple Pay, czy Garmin Pay. Są to aplikacje przygotowane przez producentów urządzeń mobilnych, bez których powiazanie kart płatniczych z ich produktami nie byłoby możliwe.

Płatności mobilne NFC (Near Field Communication) to technologia, która umożliwia dokonywanie bezdotykowych płatności przy użyciu urządzenia mobilnego, takiego jak smartfon, zintegrowanego z funkcją NFC. NFC to zbliżeniowa technologia komunikacji krótkiego zasięgu, która umożliwia bezprzewodową wymianę danych między urządzeniami w odległości do kilku centymetrów. Ta sama technologia wykorzystywana jest w terminalach płatniczych przy płatnościach zbliżeniowych.

Mobilne płatności NFC są zwykle realizowane za pośrednictwem funkcji portfela mobilnego dostępnej na smartfonach. Portfele mobilne to aplikacje, które umożliwiają przechowywanie danych płatniczych, takich jak informacje o karcie kredytowej lub debetowej, wraz z innymi danymi, takimi jak karty lojalnościowe, bilety do kina czy karty podarunkowe.

Transakcje bezgotówkowe za pośrednictwem technologii NFC nie wymagają fizycznego podłączenia lub włożenia karty płatniczej do terminala płatniczego. Wystarczy zbliżyć smartfon z włączoną funkcją NFC do czytnika płatności, zazwyczaj umieszczonego w sklepie lub innym punkcie sprzedaży, aby zainicjować transakcję. Dane płatnicze są szyfrowane i przesyłane bezprzewodowo do terminala, co jest głównym mechanizmem ochronnym tego rodzaju płatności.

Mobilne płatności NFC są coraz bardziej popularne i akceptowane przez wiele sklepów i punktów sprzedaży. Sklepy oznaczają swoje terminale płatnicze logo NFC lub innymi symbolami, aby wskazać, że akceptują płatności bezgotówkowe (bezdotykowe). Wysoce prawdopodobne, że obecnie każdy punkt sprzedaży posiadający akceptujący transakcje bezgotówkowe kartą fizyczną również zrealizuje płatność zbliżeniową mobilnym urządzeniem.

Bezpieczeństwo płatności mobilnych zapewnione jest poprzez różne warstwy ochrony. Wymagane jest uwierzytelnienie, takie jak odcisk palca, hasło, kod PIN lub rozpoznawanie twarzy, aby odblokować smartfon i uzyskać dostęp do danych płatniczych. Ponadto, dane płatnicze są zabezpieczane poprzez szyfrowanie i unikalne klucze identyfikacyjne.

Mobilne płatności NFC oferują wygodne, szybkie i bezpieczne dokonywanie transakcji bezgotówkowych, eliminując konieczność posiadania fizycznej karty płatniczej. Rezygnacja z fizycznej karty płatniczej czasami pozwala zaoszczędzić sporo pieniędzy z prowizji na jej utrzymanie. Jednak ich dostępność i akceptacja mogą się różnić w zależności kraju oraz posiadanego urządzenia.

Płatności BLIK

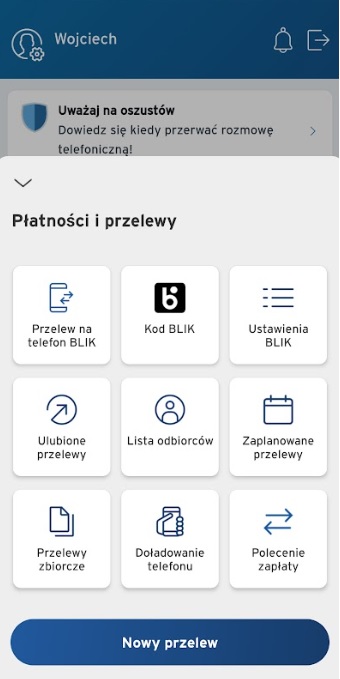

W ostatnim czasie jedną z popularniejszych form transakcji bezgotówkowych stały się płatności BLIK. Jest to system płatności mobilnych pozwalający na dokonywanie płatności w sklepach stacjonarnych i internetowych, wypłacanie gotówki z bankomatów oraz przesyłanie pieniędzy na inne konta za pomocą aplikacji mobilnej banku poprzez każdorazowo generowany kod BLIK. Przed rozpoczęciem korzystania z tego rozwiązania musimy upewnić się, że nasz bank współpracuje z BLIKIEM, ponieważ to aplikacja mobilna naszego banku pozwoli nam na generowanie kodów BLIK wymaganych do realizowania transakcji bezgotówkowych w sklepach stacjonarnych oraz online.

Po rejestracji w usłudze BLIK możemy przystąpić do korzystania z płatności. Zarówno w przypadku transakcji dokonywanych online, jak i stacjonarnie polega to na podanie w oknie transakcyjnym (online) lub na klawiaturze terminala (stacjonarnie) wygenerowanego 6-cyfrowego numeru BLIK. Następnie należy potwierdzić transakcję w aplikacji mobilnej banku. To samo dotyczy korzystania z bankomatów. Nie musimy już wkładać karty bankomatowej do maszyny, która potrafi ją wciągnąć, a wystarczy podać wygenerowany w aplikacji kod. Pamiętajmy, że wygenerowany numer traci ważność po 2 minutach. Po tym czasie konieczne jest wygenerowanie nowego kodu.

Do płatności BLIK za pomocą generowanego kodu niedawno dołączył BLIK zbliżeniowy, który jest rozszerzeniem funkcjonalności płatności BLIK umożliwiającym dokonywanie płatności bezdotykowych za pomocą telefonu komórkowego z funkcją NFC. Dzięki temu rozwiązaniu płatności BLIK można dokonywać szybko i wygodnie, zbliżając telefon do terminala płatniczego, bez konieczności wprowadzania kodu BLIK.

BLIK to nie tylko metoda transakcji bezgotówkowych w sklepach, ale również służy do rozliczania się z innymi posiadaczami kont bankowych. Jedną z rewolucyjnych funkcji BLIKA jest BLIK na telefon. Polega to na przesyłaniu środków pieniężnych między ludźmi poprzez podanie w aplikacji mobilnej banku numeru telefonu adresata takiego przelewu. Aby korzystać z tego rozwiązania wcześniej należy potwierdzić w aplikacji mobilnej aktualny numer telefonu, którego chcemy używać do tego typu rozliczeń. Tutaj nie jest wymagany kod BLIK. Wystarczy:

- wybrać w aplikacji odpowiedni rodzaj przelewu wybrać z listy kontaktów lub ręcznie wpisać numer telefonu osoby, której chcemy wysłać przelew,

- podać kwotę,

- i potwierdzić operację wpisując PIN do aplikacji mobilnej.

Bezpieczeństwo transakcji bezgotówkowych

Bezpieczeństwo transakcji bezgotówkowych jest nie mniej ważnym zagadnieniem, które ma na celu ochronę danych płatniczych oraz zapobieganie oszustwom i nieautoryzowanym transakcjom. Wygoda w korzystaniu z naszych środków przy codziennie wykonywanych płatnościach nie powinna uśpić naszej czujności. Banki oraz instytucje finansowe wprowadzając do użytku nowe rozwiązania płatnicze spędzają mnóstwo czasu na zapewnieniu bezpieczeństwa tych transakcji. Najczęściej wykorzystywane zabezpieczenia to:

- Szyfrowanie danych płatniczych, takich jak numer karty, są zwykle szyfrowane podczas przesyłania między urządzeniami i serwerami. Szyfrowanie zapewnia, że informacje są chronione przed nieautoryzowanym dostępem i nieodpowiednim wykorzystaniem.

- Tokenizacja w systemach płatności, takich jak Apple Pay lub Google Pay zapewnia dodatkową barierę ochronną. Podczas transakcji tworzony jest unikalny identyfikator (token), który reprezentuje kartę płatniczą, zamiast bezpośrednio przesyłać numer karty. To znacznie zmniejsza ryzyko kradzieży danych kart płatniczych.

- Autoryzacja transakcji przy realizacji transakcji bezgotówkowych poprzez uwierzytelnienie, takie jak wprowadzenie kodu PIN, podanie hasła, odcisk palca lub rozpoznawanie twarzy jest kolejnym zabezpieczeniem chroniącym dostęp do naszych środków. To zapobiega nieautoryzowanemu użyciu karty lub konta płatniczego.

- Monitorowanie i wykrywanie oszustw przez specjalne zespoły ds. bezpieczeństwa w bankach to jedna z najskuteczniejszych form zabezpieczenia naszych środków. Zespoły stosują zaawansowane systemy monitorowania transakcji w celu wykrywania potencjalnych oszustw. Algorytmy analizują wzorce transakcji i mogą blokować podejrzane lub nietypowe transakcje, co pomaga w ochronie przed nieuprawnionymi działaniami.

- Nakładanie limitów na wysokości transakcji to zabezpieczenie, które samodzielnie możemy stosować. Jeśli pomimo wszystkich wyrafinowanych zabezpieczeń technologicznych przed utratą kontroli nad naszymi środkami wciąż obawiamy się zagrożeń związanych z korzystaniem z transakcji bezgotówkowych to możemy ustalić limity dla tego typu płatności. Zarówno dla karty płatniczej, jak i dla transakcji internetowych, czy wypłat z bankomatów możemy w kilka minut samodzielnie ustalić dzienny limit z poziomu aplikacji bankowej lub bankowości internetowej. W ten sposób nawet w przypadku stwierdzenia włamania na konto, czy kradzieży karty minimalizujemy straty oraz dajemy sobie więcej czasu na reakcji i zgłoszenie incydentu naszemu bankowi.

- Zabezpieczenia fizyczne terminali płatniczych są zwykle chronią przed manipulacją i kradzieżą. Wprowadzane są również różne technologie, takie jak chipy EMV (Europay, Mastercard, Visa) i czytniki kart zbliżeniowych, które zwiększają bezpieczeństwo transakcji.

- Zdrowy rozsądek podczas korzystania z transakcji bezgotówkowych jest podstawową formą zabezpieczenia naszych środków płatniczych powinniśmy zawsze zabezpieczać nasze urządzenia mobilne i komputery, unikać podejrzanych stron internetowych oraz nie ujawniać poufnych informacji, takich jak hasła czy numery kart płatniczych.

Należy pamiętać, że systemy płatności bezgotówkowych nie są całkowicie wolne od ryzyka, dlatego warto zachować ostrożność i stosować się do najlepszych praktyk związanych z bezpieczeństwem transakcji. Jeśli zauważymy nieautoryzowane transakcje lub podejrzane działania, należy jak najszybciej poinformować o tym fakcie nasz bank oraz zablokować środki płatnicze poprzez aplikację mobilną, bankowość internetową, infolinię banku lub odwiedzając najbliższy oddział. Podczas dokonywania płatności bezgotówkowych miejmy zawsze na uwadze bezpieczeństwo naszych pieniędzy.

Nie przegap

650 zł premii za Citikonto Banku Handlowego w promocji

Przeczytaj też: Najtańszy sposób na płatności zbliżeniowe z NFC

Przeczytaj też: Jak zrezygnować z karty płatniczej?

Przeczytaj też: Co potrafi wirtualna karta płatnicza do konta bankowego?

Czytaj więcej

do 1150 zł

Osoby nieposiadające konta osobistego w Santander Banku Polska od co najmniej 01.02.2024.

Od 01.02.2024

- 800 zł w głównej promocji

- 100 zł w bonach z Programu Poleceń

- 250 zł za konto dla dziecka

- Lokata 5% na nowe środki (do 50 000 zł)

do 1150 zł

Łatwy