PPP – czyli Poradnik Początkującego „Prywaciarza”.

Aby założyć własną firmę najważniejszy jest pomysł na biznes i z tym nikt nie może polemizować. Jednak, aby przejść z fazy planowania do faktycznej realizacji, tj. wypełnianiu stosownych formularzy i deklaracji warto posiąść podstawową wiedzę w zakresie Pozwoli to na szybkie i sprawne uruchomienie działalności bez niepotrzebnych błędów. W niniejszym poradniku skupimy się na najpopularniejszej formie działalności – jednoosobowej działalności gospodarczej (JDG).

Spis treści

- Ranking Kont Firmowych

- Kto może prowadzić działalność w Polsce?

- Rejestracja w Centralnej Ewidencji i Informacji o Działalności Gospodarczej – CEIDG

- Czym są kody PKD i jak je wybrać?

- Formy opodatkowania działalności gospodarczej

- Kiedy pobierany jest podatek VAT?

- Legendarne składki ZUS

- Prowadzenie księgowości i rachunek bankowy

- Konto firmowe, czy osobiste?

- Założenie firmy wraz z kontem bankowym

- Podsumowując

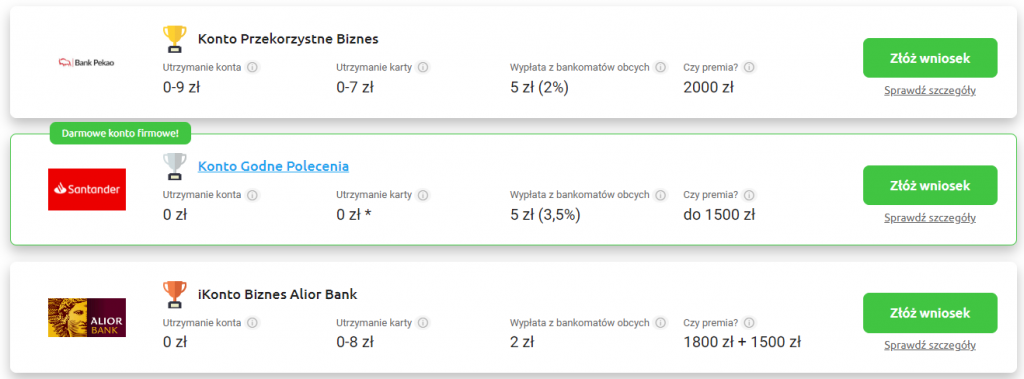

Ranking Kont Firmowych

Kto może prowadzić działalność w Polsce?

Aby zarejestrować działalność gospodarczą w Polsce wystarczy być osobą pełnoletnią. Choć i tutaj prawo zezwala w teorii na prowadzenie firmy przez osoby niepełnoletnie, lecz jest to wysoce niepraktyczne ze względu na niepełną zdolność prawną do podejmowania decyzji. W przypadku takich osób wszystkie decyzje związane z założeniem oraz późniejszym funkcjonowanie firmy podejmować muszą ustawowi opiekunowie (najczęściej rodzice) niepełnoletniego, od uzyskania wpisu w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG) po zawieranie umów z kontrahentami.

Aby prowadzić w Polsce firmie nie trzeba być też jej obywatelem. Obywatele państw członkowskich Unii Europejskiej oraz państw członkowskich Europejskiego Obszaru Gospodarczego mogą podejmować i wykonywać działalność gospodarczą w Polsce na identycznych warunkach, jak obywatele polscy.

Jeśli chodzi o obywateli spoza tego obszaru to tutaj sytuacja trochę się komplikuje, ponieważ aby korzystać z tych samych w praw w zakresie rejestracji i prowadzenia działalności takie osoby muszą posiadać tytuł pobytowy. Może to być np. zezwolenie na pobyt stały, zezwolenie na pobyt rezydenta długoterminowego Unii Europejskiej czy zezwolenie na pobyt czasowy, wydane w związku ze studiami.

Rejestracja w Centralnej Ewidencji i Informacji o Działalności Gospodarczej – CEIDG

Chcąc założyć jednoosobową działalność gospodarczą, należy wypełnić formularz CEIDG-1 na stronie ministerstwa lub e-PUAP . W zależności od tego, ile ma się czasu i gdzie aktualnie się znajduje, przyszły przedsiębiorca ma cztery opcje na złożenie wniosku:

- osobiście, w urzędzie miasta lub gminy,

- listem poleconym (poświadczonym notarialnie),

- elektronicznie, z użyciem bezpiecznego podpisu kwalifikowanego,

- elektronicznie, bez użycia bezpiecznego podpisu kwalifikowanego – e-PUAP.

Wypełniając formularz wybieramy również formę opodatkowania podatkiem dochodowym. Wprawdzie większość przedsiębiorców pozostaje przy skali podatkowej, to warto poznać wszystkie formy opodatkowania działalności gospodarczej. We wniosku o rejestrację działalności w CEIDG należy podać następujące dane:

- imię, nazwisko, imiona rodziców, datę i miejsce urodzenia

- rodzaj, serię i numer dokumentu tożsamości

- PESEL (jeśli posiadamy)

- numer NIP i REGON jeśli zostały nadane

- adres zamieszkania oraz inne adresy związane z zakładaną działalnością gospodarczą

- nazwę zakładanej działalności gospodarczej – musi zawierać imię i nazwisko

- nazwę skróconą firmy

- kody PKD (wskazując kod określający działalność przeważającą)

- liczbę pracowników, których planujemy zatrudnić (jeśli planujemy)

- datę rozpoczęcia działalności

- informacje o ubezpieczeniu w ZUS, KRUS lub za granicą

- dane urzędu skarbowego właściwego ze względu na miejsce zamieszkania.

Czym są kody PKD i jak je wybrać?

Polska Klasyfikacja Działalności (PKD) to systematyka działalności gospodarczych stosowana w statystyce publicznej, ewidencji oraz rachunkowości.

W ramach systemu PKD uporządkowano i pokategoryzowano wszystkie branże oraz sektory gospodarcze w grupy tak, aby każdy przedsiębiorca mógł wśród nich odnaleźć taką, która najlepiej i najbliżej opisuje profil jego działalność. Kody PKD mają na celu określenie obszaru działalności firmy oraz mają charakter statystyczny.

Obowiązek posługiwania się kodami PKD dotyczy:

- osób prowadzących jednoosobową działalność gospodarczą, wpisanych do CEIDG

- podmiotów objętych obowiązkiem wpisu do Krajowego Rejestru Sądowego (KRS), czyli na przykład spółek osobowych, kapitałowych, spółdzielni, fundacji.

Wybór odpowiednich kodów PKD to właśnie jeden z głównych obszarów, nad którym należy się zastanowić przed złożeniem firmy, ponieważ podaje się je już podczas rejestracji firmy, zarówno we wniosku o wpis od CEIDG, jak i w przypadku rejestracji spółki osobowej lub kapitałowej w Krajowym Rejestrze Sądowniczym (KRS). Te kody są podstawą do nadania numeru REGON przez Główny Urząd Statystyczny (GUS).

Aby wybrać odpowiedni numer (lub numery) PKD warto skorzystać z wyszukiwarkę na rządowej stronie: https://www.biznes.gov.pl/pl/tabela-pkd Jest ich na prawdę sporo.

W zależności od tego, czym będzie zajmować się nasza firma może się okazać, że będziemy potrzebowali więcej niż jednego numeru PKD (nie ma z góry określonego limitu). Jednakże należy trzymać się zasady, aby podawać kody tych działalności, którymi rzeczywiście będziemy się zajmować, ponieważ nie można podawać ich na zapas. Jeżeli profil naszej działalności ulegnie zmianie, to mamy obowiązek wskazać nowe kody PKD lub usunąć te, które już nas nie dotyczą, w ciągu 7 dni od zmiany.

Podczas rejestrowania działalności CEIDG należy podać:

- jeden kod głównej działalności, czyli tej, która ma największy udział w przychodach ze sprzedaży towarów lub ze świadczenia usług;

- dowolną liczbę kodów pozostałej działalności, czyli dla tych czynności, które będziemy wykonywać jako przedsiębiorca, ale które nie są główną działalnością.

Formy opodatkowania działalności gospodarczej

Prowadząc jednoosobową działalność gospodarczą będziemy podatnikiem podatku dochodowego od osób fizycznych, czyli podatku PIT.

Do wyboru mamy trzy(w pewnych sytuacjach cztery) formy opodatkowania dochodów z prowadzonej działalności gospodarczej:

- na zasadach ogólnych, według skali podatkowej (stawka podatkowa 12% i 32%)

Główną zaletą tego rozwiązania jest możliwość skorzystania z szeregu ulg podatkowych jak: za internet, prorodzinnej et. w zeznaniu rocznym. To jest najkorzystniejszy sposób, ale do pułapu 120 000 zł rocznego dochodu. Powyżej tej wartości dochód powinien zostać obciążony opodatkowaniem w wymiarze 32%. Zasady ogóle opodatkowania charakteryzują się dodatkowo koniecznością prowadzenia ewidencji księgowych: księgi rachunkowych lub księgi przychodów i rozchodów.

- według stawki liniowej (stawka podatkowa 19%)

Analogicznie do opodatkowania na zasadach ogólnych w stawce liniowej podatek to różnica pomiędzy przychodami i poniesionymi kosztami. Jednak w tym wypadku wartość podatku jest stała i wynosi 19%, co jest największą zaletą tej formy opodatkowania. Niezależnie od tego, jakie jednoosobowa działalność gospodarcza wypracuje dochody to stawka opodatkowania pozostanie ta sama. Niestety stawka linowa ma też słabe strony, ponieważ uniemożliwia skorzystanie z ulg podatkowych oraz wyklucza możliwość rozliczenia się wspólnie z małżonkiem lub jako rodzic samotnie wychowujący dziecko. Ponadto, tak jak w przypadku zasad ogólnych nie zapłacimy nic, jeśli nie wypracujemy żadnego przychodu.

- ryczałtem od przychodów ewidencjonowanych

Ta forma opodatkowania JDG dotyczy jedynie przychodu, którego nie można pomniejszyć o poniesione koszty jego uzyskania. Wybierając tę opcję, mamy do wyboru aż osiem stawek: 2%, 3%, 5,5%, 8,5%, 10%, 10%, 12%, 12,5%, 14%, 15% i 17%. Wybór odpowiedniej stawki w tym przypadku, zależy od rodzaju wykonywanej działalności. Rozliczając się w ten sposób trzeba prowadzić uproszczoną ewidencję przychodów (w której nie wykazuje się kosztów). Wadą tego rozwiązania jest obowiązek udokumentowania każdego działania (np. nakłada obowiązek przechowywania dowodów zakupów, prowadzenia ewidencji przychodów oraz wykazu środków trwałych)

- karta podatkowa (nie dotyczy osób dopiero zakładających firmę)

Od 2022 roku z czwartej formy opodatkowania – karty podatkowej mogą korzystać tylko ci podatnicy, którzy kontynuują opodatkowanie w tej formie to znaczy, że byli już opodatkowani w ten sposób w 2021 roku.

Kiedy pobierany jest podatek VAT?

Jako przedsiębiorca ciąży na nas obowiązek zarejestrowania się do VAT. Istnieją jednak wyjątki. W art. 42 Ustawy VAT możemy znaleźć informację o zwolnieniu z płatności VAT w określonych przypadkach. Zwolnienie to dzieli się na podmiotowe (nasza sprzedaż nie przekracza limitu 200 tys. zł w skali roku) oraz przedmiotowe (w naszej ofercie znajdują się wyłącznie wyłącznie towary i usługi zwolnione z VAT). Usługi, które podlegają zwolnieniu z opodatkowania VAT możemy podzielić na

- usługi w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia – jeśli jesteś lekarzem, lekarzem dentystą, pielęgniarką, położną lub psychologiem

- usługi prywatnego nauczania na poziomie przedszkolnym, podstawowym, ponadpodstawowym i wyższym – jeśli jesteś nauczycielem

- usługi nauczania języków obcych

- usługi finansowe, w tym: zarządzania funduszami inwestycyjnymi; ubezpieczeniowe; w zakresie udzielania poręczeń, gwarancji oraz innych zabezpieczeń transakcji; udzielanie kredytów i pożyczek, których przedmiotem są instrumenty finansowe.

Pierwszą rejestrację VAT musimy wykonać przed dniem dokonania pierwszej sprzedaży towaru lub usługi, podlegającej temu podatkowi. Rejestrację zrealizujemy podczas wizyty w Urzędzie Skarbowym, listownie lub najwygodniej elektronicznie. Jeśli dopiero rejestrujemy działalność to taką deklarację możemy załączyć do wniosku CEIDG.

Legendarne składki ZUS

Jako osoba „na swoim” musimy samodzielnie opłacać składki ZUS. W przypadku osób pracujących „na etacie” te obowiązek wykonuje za nich pracodawca. Składa ZUS tak naprawdę składa się z trzech części:

- ubezpieczenia społecznego (obowiązkowe: ubezpieczenia emerytalne, rentowe i wypadkowe i dobrowolne ubezpieczanie chorobowe)

- Funduszu Pracy oraz Funduszu Solidarnościowego

- ubezpieczenia zdrowotnego (wysokość zależy od wybranej formy opodatkowania, od kwoty osiąganych przychodów / dochodów).

Co do zasady składka na ubezpieczenia społeczne opłacana jest od podstawy nie niższej niż 60% prognozowanego przeciętnego wynagrodzenia miesięcznego. Na rok 2023 wysokość składek społecznych wynosi kolejno:

1.316,54 zł – bez ubezpieczenia chorobowego + składka zdrowotna

lub

1.418,48 zł – z ubezpieczeniem chorobowym) + składka zdrowotna 2023.

Najwygodniejszym sposobem regulowania zobowiązań wobec ZUSu, czy Urzędu Skarbowego jest wykonanie przelewu internetowego w banku, który prowadzi nasz rachunek firmowy. Ten typ przelewów jest darmowy w większości kont bankowych skierowanych do firm. Co więcej wykonanie takiego przelewu (co najmniej jednego) w miesiącu często jest jednym z warunków aktywności zwalniających nas z opłaty za prowadzenie konta, czy utrzymanie karty pałtniczej.

Zwolnienia z opłat ZUS

Jeśli dopiero zaczynamy działalność gospodarczą lub zlikwidowaliśmy poprzednią przynajmniej 60 miesięcy przed rejestracją kolejnej oraz nie planujemy świadczyć usług na rzecz byłego pracodawcy przez pierwszych 6 miesięcy działalności, to możemy skorzystać z Ulgi na start. Dzięki niej będziemy zwolnieni z obowiązku płacenia składek przez pół roku na:

- ubezpieczenia społeczne, czyli ubezpieczenia emerytalne, rentowe i wypadkowe

- Fundusz Pracy

- Fundusz Solidarnościowy.

Ulga nie obejmuje składki na ubezpieczenie zdrowotne, które musimy płacić, aby korzystać z publicznej służby zdrowia. W polskich realiach może to nie brzmi zbyt poważnie, ale wyobraźmy sobie sytuację nagłą, jak wizyta na pogotowiu, czy zabieg/operacja, której wykonanie prywatnie kosztuje wiele tysięcy złotych.

Prowadzenie księgowości i rachunek bankowy

Transparentne prowadzenie księgowości naszej działalności jest szalenie istotne w kontekście ewentualnej kontroli organów państwa oraz dla naszego ułatwienia zarządzania finansami firmy. Poza działalnościami, które wybrały kartę podatkową jako sposób opodatkowania, każdy przedsiębiorca musi prowadzić dokumentację rachunkową, w skład której wchodzą: faktury, rachunki oraz ewidencje. W przypadku karty podatkowej to naczelnik właściwego urzędu skarbowego ustala wysokość podatku na dany rok podatkowy.

Jeśli nie czujemy się na siłach do samodzielnego prowadzenia księgowości nasz działalności to warto skorzystać usług specjalistów zewnętrznych lub narzędzi do prowadzenia księgowości firm oferowanych przez banki. Niezależnie od wyboru osoby odpowiedzialnej za prowadzenie naszych ksiąg istnieją dwie formy ich prowadzenia:

- uproszczona – w podatkowej księdze przychodów i rozchodów lub w ewidencji przychodów przy ryczałcie

- pełna– w księgach rachunkowych.

Konto firmowe, czy osobiste?

Do prowadzenia działalności, a zwłaszcza JDG, nie potrzebujemy koniecznie zakładać osobnego konta firmowego. Prawo nie wymusza na przedsiębiorcy posiadania rachunku przeznaczonego wyłącznie dla firm. Możemy zatem korzystać z dotychczasowego konta osobistego, o ile jesteśmy jego jedynym właścicielem.

Najważniejszym jest, aby konto osobiste lub firmowe posiadać, ponieważ nie każdą transakcję możemy wykonać posługując się wyłącznie gotówką. Zgodnie z przepisami jako przedsiębiorca nie możemy dokonywać płatności gotówkowych jeśli:

- stroną transakcji jest inny przedsiębiorca

- jednorazowa wartość transakcji przekracza równowartość 15 tys. zł (bez względu na liczbę wynikających z niej płatności).

Prawo wymaga również, aby płatności podatków i składek ZUS były wykonywane za pomocą rachunku bankowego. Wyjątek stanowią mikroprzedsiębiorcy, czyli firmy, które co najmniej w jednym z dwóch ostatnich lat obrotowych zatrudniały mniej niż 10 osób oraz nie przekroczyły 2 milionów euro obrotu rocznego netto mogą opłacać składki ZUS i podatki na poczcie.

Warto jednak rozważyć posiadanie konta firmowego ze względu na szereg dodatkowych funkcji dedykowanych przedsiębiorcom, a które mogą znacząco ułatwić prowadzenie finansów naszego przedsiębiorstwa. Banki w swoich ofertach posiadają przykładowo terminale płatnicze, kredyty dla firm, leasingi, wsparcie księgowych, czy ubezpieczenia. Ponadto rachunek firmowy będzie nam potrzebny jeśli:

- jesteśmy podatnikiem VAT (tylko numery firmowych rachunków bankowych są publikowane w Wykazie podatników VAT, czyli na „Białej liście podatników VAT”)

- dokonujemy transakcji z zastosowaniem mechanizmu podzielonej płatności.

Założenie firmy wraz z kontem bankowym

Od pewnego czasu banki wprowadzają możliwość otwarcia konta firmowego przy jednoczesnym założeniu działalności. Jeśli skorzystamy z tej opcji to specjalista z banku za pomocą połączenia wideo pomoże nam krok po kroku zarejestrował działalność składając wniosek CEIDG oraz otworzyć konto bankowe.

Jeśli zakładamy nowe konto firmowe to warto wybrać takie, które objęte jest atrakcyjną promocją. Wartość premii w przypadku rachunków firmowych liczona jest w setkach, a nawet w tysiącach złotych. Należy założyć konto jako nowy klient i spełniać warunki aktywności.

Podsumowując

Na początku może się wydawać, że tych informacji jest bardzo dużo. Zakładanie jednoosobowej działalności osobowej jednak wcale nie jest takie trudne. Po prostu przed przystąpieniem do rejestracji działalności warto poznać trochę teorii.

Jeśli jednak obawiamy się, że możemy sobie nie poradzić z rejestracją możemy zastanowić się nad założeniem firmy wraz z kontem firmowym. Wówczas specjalista – księgowy z banku poprowadzi nas krok po kroku przez rejestrację.

W razie pytań zachęcam do kontaktu: [email protected]

Nie przegap

Przeczytaj też: Testujemy najlepsze metody otwierania konta. Która będzie najlepsza dla Ciebie?

Przeczytaj też: Jakie są rodzaje kont bankowych?

- 0 zł przez 1 rok – nowo założonym firmom (do 12 miesięcy od daty rozpoczęcia działalności) przez pierwszych 12 miesięcy od daty zawarcia umowy;

- poza promocją 12 zł lub 0 zł jeśli w miesiącu zapewni się wpływ min. 2 000 zł lub 1 przelew ZUS/US lub 1 transakcję terminalem lub 1 wymianę walut lub 1 płatność leasing.

0-12 zł

7 zł lub 0 zł za wykonanie transakcji bezgotówkowych w miesiącu na kwotę min. 500 zł.

0-8 zł

0 zł za wypłaty z bankomatów własnych i do 2 wypłat miesięcznie w innych. Każde kolejne to 2% prowizji – min. 5 zł.

5 zł (2%)

Najpóźniej do 31.08.2024 załóż Konto Przekorzystne Biznes z kartą debetową do konta oraz dostępem do bankowości elektronicznej i wyrażonymi zgodami marketingowymi:

- 300 zł – za zdalne otwarcie konta;

- 600 zł – za płatności bezgotówkowe;

- 600 zł – za umowę kredytową;

- 500 zł – za korzystanie z terminala płatniczego.

2000 zł